Le pétrolier français a signé un accord engageant avec Occidental pour racheter pour 8,8 milliards de dollars d'actifs d'Anadarko en Afrique. Cela permet à « Oxy », également soutenu par Warren Buffett, de crédibiliser son offre par rapport à celle de Chevron. L'Afrique et le gaz naturel liquéfié représentent des enjeux importants pour Total.

Une bonne part du prix que la major française est prête à débourser est liée au projet de gaz naturel liquéfié (GNL) au Mozambique, qui « ne trouvait pas naturellement sa place dans le portefeuille d'Oxy », selon Greg Aitken, de Wood Mackenzie.

Par Veronique LE BILLON

Don Bilson avait raison. Cet analyste américain, qui fonde sa recherche sur l'observation de signaux faibles, évoquait dès mercredi dernier la possibilité d'un intérêt de Total pour des actifs d'Anadarko. Son intuition ? Un jet d'affaires d'Occidental - alias « Oxy » -, en escale à Paris le 26 avril dernier, deux jours après que la compagnie pétrolière eut lancé une offre à 38 milliards de dollars sur la compagnie pétrolière américaine Anadarko, bien plus grosse qu'elle. Deux jours plus tard, le même jet atterrissait au Nebraska dans le fief de Warren Buffett - lequel a annoncé le 30 avril mettre 10 milliards de dollars sur la table pour aider Oxy à remporter son offre sur le spécialiste du pétrole de schiste aux Etats-Unis.

Dimanche soir, Total a confirmé ce qu'il déniait jeudi : le groupe pétrolier français a annoncé avoir signé « un accord engageant avec Occidental en vue de l'acquisition des actifs d'Anadarko en Afrique pour un montant de 8,8 milliards de dollars » (7,8 milliards d'euros), tout en numéraire. Après l'acquisition de Maersk Oil par Total pour 7,45 milliards de dollars en 2017, ce sera, si l'offre d'Occidental sur Anadarko se confirme, la plus grosse opération de rachat pour le français depuis au moins le rachat d'Elf, indique-t-on au sein du groupe.

L'offre d'Oxy plus haute que celle de Chevron

En se portant candidat à ce rachat d'actifs, qui se finaliserait en 2020, le PDG de Total, Patrick Pouyanné, apporte un soutien de poids à la patronne d'Oxy, Vicki Hollub. Avec l'apport de Warren Buffett, Occidental porte son offre à plus de 75 % en numéraire, contre 50 % initialement. « L'offre d'Oxy est maintenant 23 % plus haute que celle de Chevron, avec une composante cash plus importante. Avec plus de certitudes sur la capacité d'Oxy à réaliser l'opération, il sera très difficile pour Anadarko de ne pas accepter l'offre », juge Greg Aitken, analyste à Wood Mackenzie. « Chevron a la puissance de feu pour améliorer son offre, mais il va devoir décider s'il en a aussi l'appétit », note-t-il. Le conseil d'administration d'Anadarko avait accepté l'offre initiale de Chevron à 33 milliards de dollars (50 milliards de dollars en incluant la dette), avant d'ouvrir la porte à Occidental.

Pour Total, qui n'est pas entré dans la course au pétrole de schiste , les actifs africains d'Anadarko sont une opportunité de poids. « L'ensemble de ces actifs représente environ 1,2 milliard de barils de réserves prouvées et probables, dont 70 % de gaz, ainsi que 2 milliards de barils de ressources long terme de gaz naturel au Mozambique », indique Total dans un communiqué. « La production en quote-part était de 96.000 barils équivalents pétrole par jour (bep/j) en 2018 et devrait croître à environ 160.000 bep/j d'ici 2025. » Pour comparer, Maersk Oil apportait à Total 160.000 bep/j dès 2018 et des réserves d'environ 1 milliard de bep.

Le GNL comme axe de développement

Les actifs africains d'Anadarko sont situés en Algérie, dans le bassin du Berkine sur des blocs dont Total détient déjà une participation, et au Ghana, au large des côtes. Mais une bonne part du prix que la major française est prête à débourser est liée au projet de gaz naturel liquéfié (GNL) au Mozambique, un projet qui « ne trouvait pas naturellement sa place dans le portefeuille d'Oxy », selon Greg Aitken. Si l'opération va à son terme avec Anadarko, Total rachèterait ainsi la participation de 26,5 % détenue par Anadarko dans le projet Area 1 de 12,8 millions de tonnes par an. Un projet « largement dérisqué et proche de la décision finale d'investissement », selon Total.

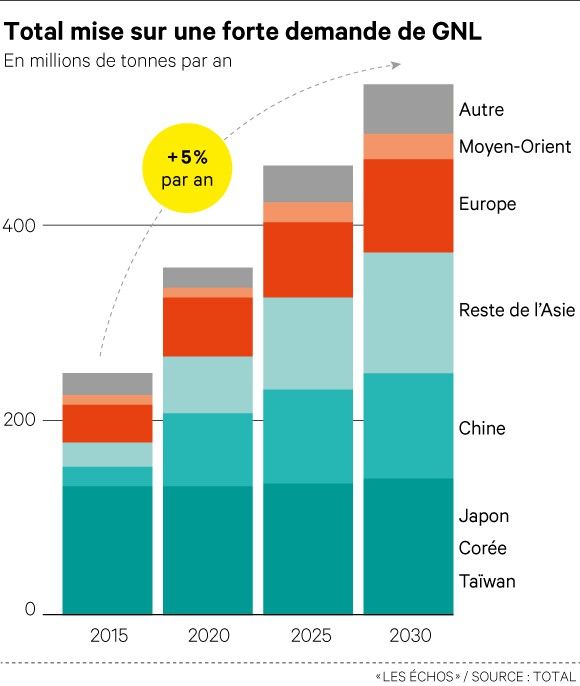

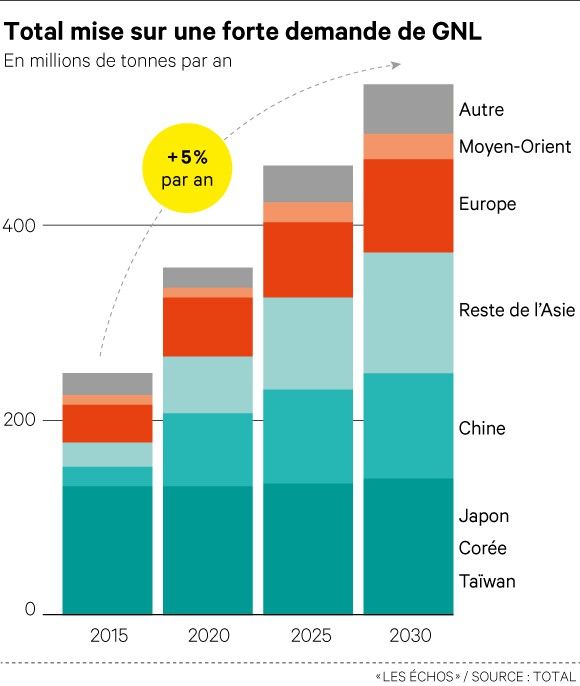

Numéro deux mondial du GNL derrière Shell, Total a fait du GNL l'un de ses grands axes de développement. Le groupe, qui a acheté les activités amont de GNL d'Engie l'an dernier et détient notamment des participations dans les projets russes Yamal LNG et Artic LNG2, table sur une croissance annuelle de 5 % de la demande d'ici à 2030. Et il vise une part de marché de 10 % en 2020, contre 7 % l'an dernier.

Au vu des dernières réservations de GNL (à hauteur de 9,5 millions de tonnes par an), Anadarko prévoit une décision d'investissement d'ici à fin juin. Avec une mise en service prévue en 2024, le montant à investir sur cinq ans s'élèverait entre 2 et 2,5 milliards de dollars, estime le groupe américain. Dans un marché plombé par les déclarations de Donald Trump sur les tarifs douaniers, le cours du titre Total a chuté de plus de 2,8 %. Total a néanmoins promis que malgré l'investissement au Mozambique, les actifs d'Anadarko produiraient un cash-flow net positif « dès 2020 », même avec un cours du baril inférieur à 50 dollars. A partir de 2025, le cash-flow net de l'acquisition grimperait à plus de 1 milliard de dollars, selon Total.

Une bonne part du prix que la major française est prête à débourser est liée au projet de gaz naturel liquéfié (GNL) au Mozambique, qui « ne trouvait pas naturellement sa place dans le portefeuille d'Oxy », selon Greg Aitken, de Wood Mackenzie.

Par Veronique LE BILLON

Don Bilson avait raison. Cet analyste américain, qui fonde sa recherche sur l'observation de signaux faibles, évoquait dès mercredi dernier la possibilité d'un intérêt de Total pour des actifs d'Anadarko. Son intuition ? Un jet d'affaires d'Occidental - alias « Oxy » -, en escale à Paris le 26 avril dernier, deux jours après que la compagnie pétrolière eut lancé une offre à 38 milliards de dollars sur la compagnie pétrolière américaine Anadarko, bien plus grosse qu'elle. Deux jours plus tard, le même jet atterrissait au Nebraska dans le fief de Warren Buffett - lequel a annoncé le 30 avril mettre 10 milliards de dollars sur la table pour aider Oxy à remporter son offre sur le spécialiste du pétrole de schiste aux Etats-Unis.

Dimanche soir, Total a confirmé ce qu'il déniait jeudi : le groupe pétrolier français a annoncé avoir signé « un accord engageant avec Occidental en vue de l'acquisition des actifs d'Anadarko en Afrique pour un montant de 8,8 milliards de dollars » (7,8 milliards d'euros), tout en numéraire. Après l'acquisition de Maersk Oil par Total pour 7,45 milliards de dollars en 2017, ce sera, si l'offre d'Occidental sur Anadarko se confirme, la plus grosse opération de rachat pour le français depuis au moins le rachat d'Elf, indique-t-on au sein du groupe.

L'offre d'Oxy plus haute que celle de Chevron

En se portant candidat à ce rachat d'actifs, qui se finaliserait en 2020, le PDG de Total, Patrick Pouyanné, apporte un soutien de poids à la patronne d'Oxy, Vicki Hollub. Avec l'apport de Warren Buffett, Occidental porte son offre à plus de 75 % en numéraire, contre 50 % initialement. « L'offre d'Oxy est maintenant 23 % plus haute que celle de Chevron, avec une composante cash plus importante. Avec plus de certitudes sur la capacité d'Oxy à réaliser l'opération, il sera très difficile pour Anadarko de ne pas accepter l'offre », juge Greg Aitken, analyste à Wood Mackenzie. « Chevron a la puissance de feu pour améliorer son offre, mais il va devoir décider s'il en a aussi l'appétit », note-t-il. Le conseil d'administration d'Anadarko avait accepté l'offre initiale de Chevron à 33 milliards de dollars (50 milliards de dollars en incluant la dette), avant d'ouvrir la porte à Occidental.

Pour Total, qui n'est pas entré dans la course au pétrole de schiste , les actifs africains d'Anadarko sont une opportunité de poids. « L'ensemble de ces actifs représente environ 1,2 milliard de barils de réserves prouvées et probables, dont 70 % de gaz, ainsi que 2 milliards de barils de ressources long terme de gaz naturel au Mozambique », indique Total dans un communiqué. « La production en quote-part était de 96.000 barils équivalents pétrole par jour (bep/j) en 2018 et devrait croître à environ 160.000 bep/j d'ici 2025. » Pour comparer, Maersk Oil apportait à Total 160.000 bep/j dès 2018 et des réserves d'environ 1 milliard de bep.

Le GNL comme axe de développement

Les actifs africains d'Anadarko sont situés en Algérie, dans le bassin du Berkine sur des blocs dont Total détient déjà une participation, et au Ghana, au large des côtes. Mais une bonne part du prix que la major française est prête à débourser est liée au projet de gaz naturel liquéfié (GNL) au Mozambique, un projet qui « ne trouvait pas naturellement sa place dans le portefeuille d'Oxy », selon Greg Aitken. Si l'opération va à son terme avec Anadarko, Total rachèterait ainsi la participation de 26,5 % détenue par Anadarko dans le projet Area 1 de 12,8 millions de tonnes par an. Un projet « largement dérisqué et proche de la décision finale d'investissement », selon Total.

Numéro deux mondial du GNL derrière Shell, Total a fait du GNL l'un de ses grands axes de développement. Le groupe, qui a acheté les activités amont de GNL d'Engie l'an dernier et détient notamment des participations dans les projets russes Yamal LNG et Artic LNG2, table sur une croissance annuelle de 5 % de la demande d'ici à 2030. Et il vise une part de marché de 10 % en 2020, contre 7 % l'an dernier.

Au vu des dernières réservations de GNL (à hauteur de 9,5 millions de tonnes par an), Anadarko prévoit une décision d'investissement d'ici à fin juin. Avec une mise en service prévue en 2024, le montant à investir sur cinq ans s'élèverait entre 2 et 2,5 milliards de dollars, estime le groupe américain. Dans un marché plombé par les déclarations de Donald Trump sur les tarifs douaniers, le cours du titre Total a chuté de plus de 2,8 %. Total a néanmoins promis que malgré l'investissement au Mozambique, les actifs d'Anadarko produiraient un cash-flow net positif « dès 2020 », même avec un cours du baril inférieur à 50 dollars. A partir de 2025, le cash-flow net de l'acquisition grimperait à plus de 1 milliard de dollars, selon Total.